23/1/2023

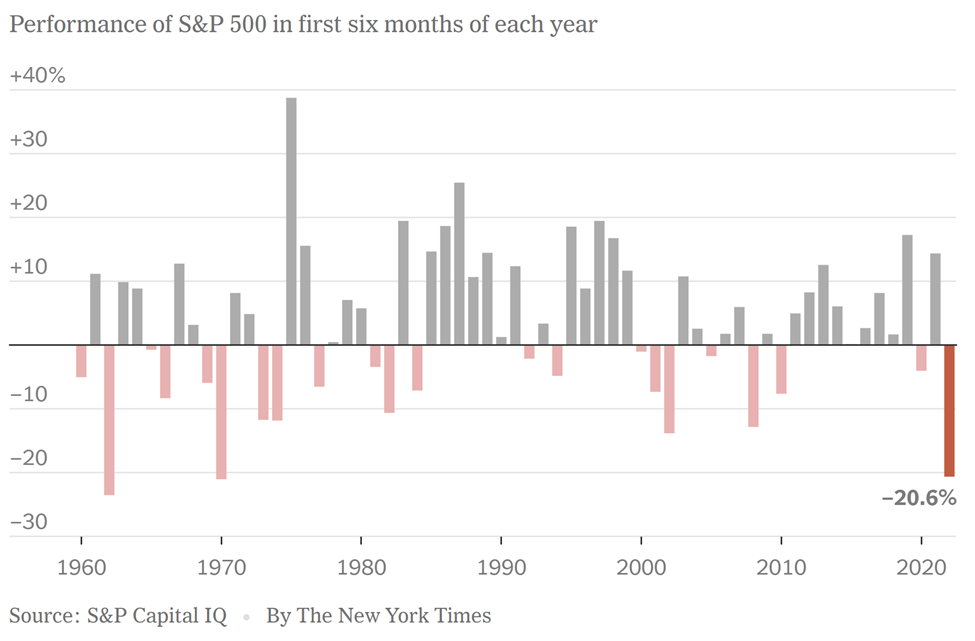

Năm 2022 là một năm khốn khổ của cộng đồng đầu tư. Những tháng khởi đầu năm 2022, thị trường cắm đầu cắm cổ rơi. Những nhà thống kê đưa ra những con số đáng sợ, kiểu như S&P 500 (-20.6%) có nửa đầu năm tệ nhất kể từ 1970, vì sự kết hợp đáng sợ của việc lạm phát gia tăng mạnh (và do đó lãi suất tăng, ảnh hưởng đến giá tài sản.) Trong môi trường ấy, giá các lớp tài sản chính như thu nhập cố định, và vốn cổ phần tụt mạnh.

(https://www.nytimes.com/2022/06/30/business/stock-market-worst-start-50-years.html)

Sự biến động gia tăng dẫn đến cơ hội bằng vàng cho các giant hedge funds. Khi các thị trường hoảng sợ, giá các tài sản chạy lệch khỏi mức giá hợp lý: đơn giản nhất là cổ phiếu giảm mạnh hơn nhiều so với thứ gọi là intrinsic value của nó, còn phức tạp hơn, giá các tài sản có thể dao động khỏi giá của các synthetic assets cấu thành bởi các tài sản ấy. Giá cổ phiếu có thể bị giảm rất mạnh bởi những forced sellers, những người đáng thương buộc phải bán bằng mọi giá. Theo như investment literature (1) cơ hội tuyệt vời nhất xuất hiện khi được làm counter party cho những người đáng thương này. Một trong các ví dụ là những con người này rướn cổ lên để chờ đến lượt được cắt tiết vào tháng Mười tới tháng Mười Một năm 2022 tại thị trường Việt Nam. Trên thị trường thu nhập cố định, credit spread giãn mạnh, tạo các cơ hội khác. Ở thị trường Việt Nam, các bond funds (thực chất các nhà đầu tư vào các quỹ này) bị rút tiền mạnh là đối tượng rướn cổ lên để bị cắt tiết.

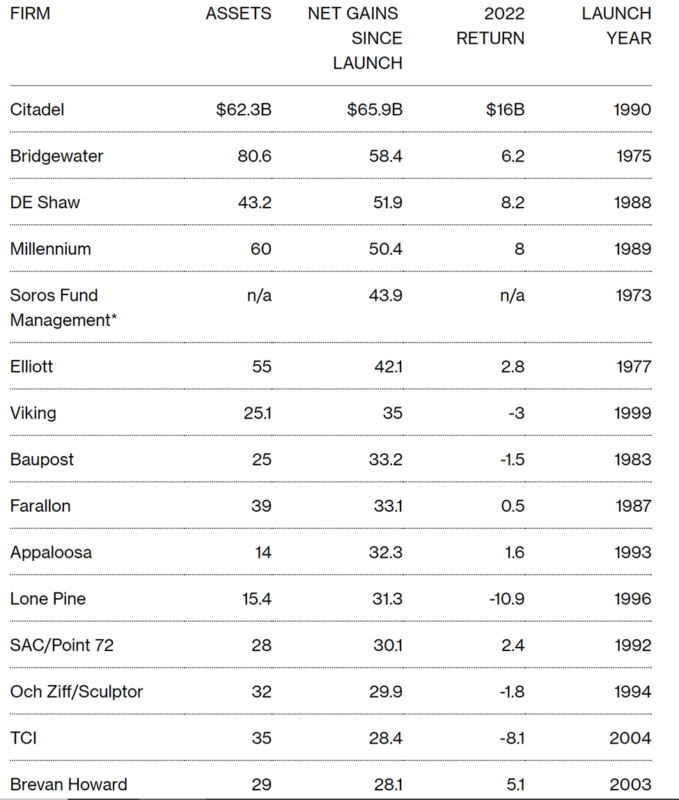

Trong các quỹ có lợi nhuận cao nhất trong năm 2022, được nhắc đến nhiều nhất là Citadel với USD16 tỷ, DE Shaw với USD8.2 tỷ, Millennium được USD8 tỷ, và Bridgewater lời USD6.2 tỷ. Lưu ý rằng mức lợi nhuận của hiếm hoi các quỹ này trong bối cảnh hàng chục ngàn tỷ biến mất trên các thị trường toàn cầu. Ngay cả trong các hedge funds, các funds nhỏ hơn có mức lợi nhuận khiêm tốn hơn nhiều, thậm chí thua lỗ. (2)

Về cơ bản, việc mua tài sản trong điều kiện thị trường biến động mạnh như vậy là trực tiếp làm đồng thời hai việc: một là short volatility và hai là cung cấp thanh khoản cho thị trường. Dù bạn mua một tài sản cơ bản như vốn cổ phần từ tay các chủ tịt công ty bị thị trường tụt quần hay các quant funds tìm các điểm chênh lệch giá, điểm chung giữa chiến lược đơn giản của bạn và sự phức tạp hơn các hedgefunds chính là như vậy. Tàng thư của giới đầu tư cho rằng trong dài hạn, volatility giảm xuống. Điều này xảy ra có lẽ do thanh khoản trên thị trường toàn cầu, bất chấp các hiccups ngắn hạn như các đợt xiết chặt cung tiền của các ngân hàng trong các đợt 2006, 2018, hay 2022-2023, có xu hướng tăng lên. Từ nền tảng là các nghiên cứu này, các quỹ như LTCM short volatility, bơm thanh khoản cho thị trường, betting rằng thị trường sẽ sớm bình ổn trở lại kể cả sau các giai đoạn biến động. Nhưng điều gì sẽ xảy ra nếu volatility gia tăng mạnh hơn quy mô của các quỹ này có thể chịu đựng, tương tự như những gì đã khiến LTCM phải phá sản sau khi nước Nga vỡ nợ? (3)

Trong số các carry traders short volatility và cung cấp thanh khoản cho thị trường, vậy thì cuối cùng ai là carry trader lớn nhất? Trong mỗi giai đoạn thị trường biến động mạnh, các thành viên đều mong mỏi có “Fed put”, nghĩa là họ có một cái hedge mỗi khi giá rơi xuống một mức nào đó. Điều này gợi ý cho chúng ta rằng các ngân hàng trung ương là các carry traders lớn nhất.

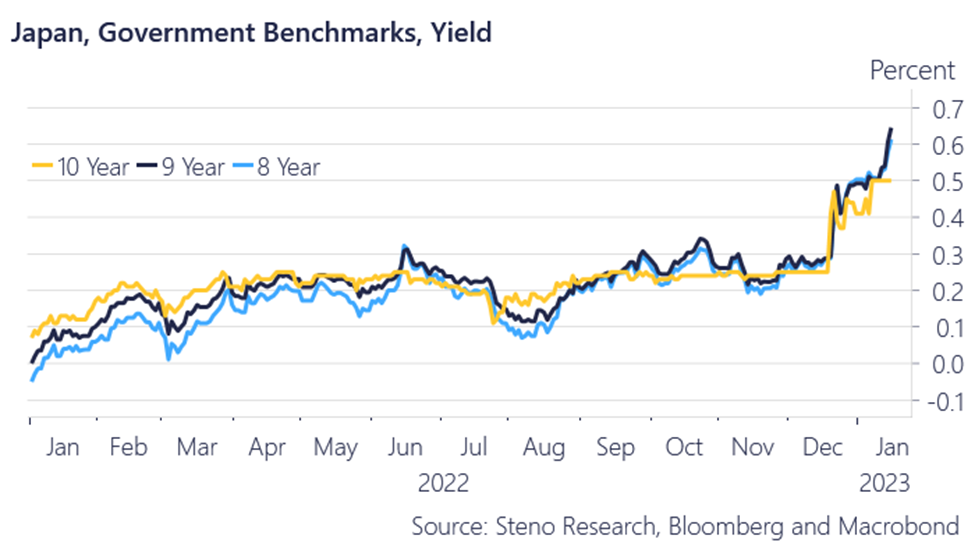

Vào ngày 20/12/2022, một trong những carry trader lớn nhất đã chớp mắt. Vào ngày này, BOJ thông báo rằng Ngân hàng trung ương này sẽ nới biên độ cho phép của JGBs 10yr từ 0.25% lên 0.5%. Điều này đặt trong bối cảnh lạm phát tại Nhật đang tăng lên. Thực chất, việc điều chỉnh biên độ của thứ gọi là yield curve control của BOJ là một phản ứng tăng lãi suất khác của thêm một ngân hàng trung ương nữa đáp ứng với việc lạm phát gia tăng, dù lợi suất trái phiếu của chính phủ khác với lãi suất đối với các công cụ của Ngân hàng Trung ương.

Ngay sau động thái này của BOJ, đồng JPY mạnh thêm. Trước đó, cặp U/J đã rơi từ mức đỉnh cao khoảng 150 thiết lập vào ngày 20/10/2022 xuống như mức thấp hơn vì số liệu lạm phát tại Nhật Bản gia tăng. Cặp tiền này rơi về khoảng 130 vào đầu tháng Một năm 2023.

Có một lý do cơ bản cho việc BOJ muốn đáp ứng với thực tế lạm phát đang tăng nhanh tại Nhật Bản bằng một mức tăng lãi suất vừa phải 0.25% lên 0.5%. Các quỹ trái phiếu, hay các quỹ hưu trí etc. tại Nhật Bản đã nhiều thập kỉ nay đầu tư vào các tài sản có lợi suất thấp. Một số có thể tham gia phục vụ các carry trader. Nếu lợi suất đột ngột gia tăng mạnh hơn mức này, có thể vấn đề gặp phải tại các quỹ hưu trí tại UK sẽ tái lập thảm họa tương tự tại Nhật. Dù không biết các quỹ tại Nhật bản có cố gắng “enhanced return” bằng các LDI strategies, đó có lẽ là một rủi ro các central bankers tại nước này không muốn gặp phải.

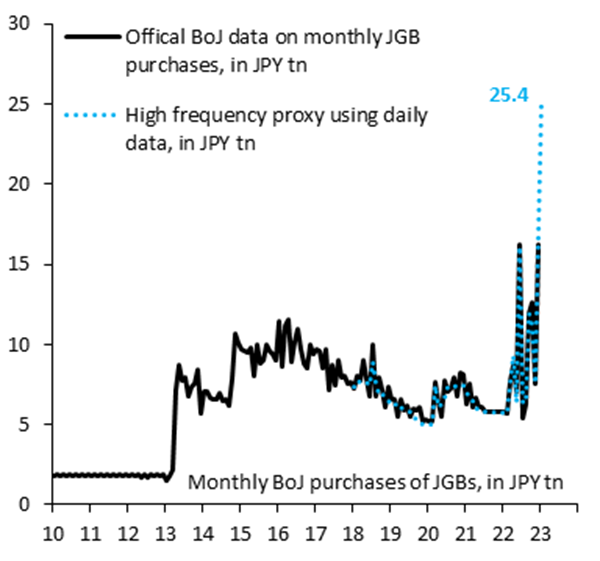

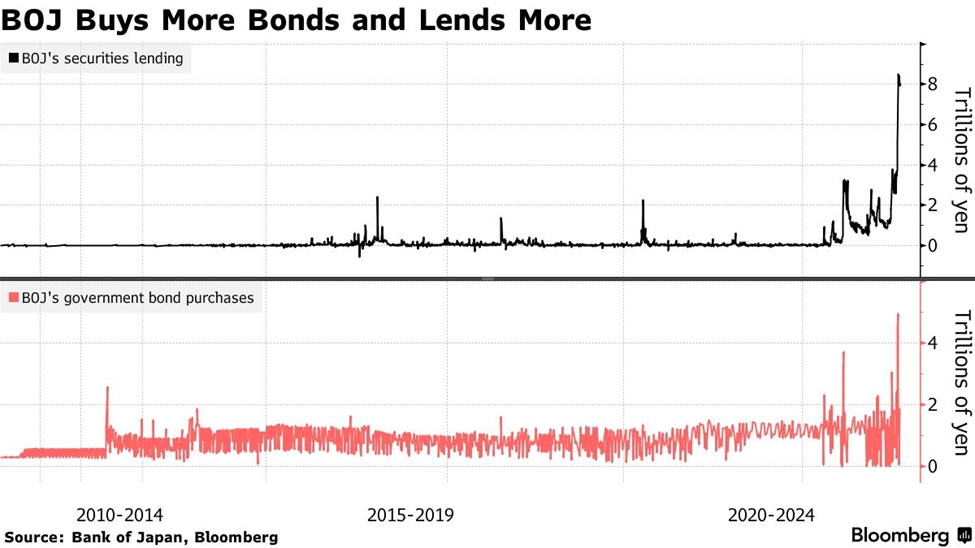

Chỉ có một vấn đề nhỏ. Sau khi BOJ chớp mắt, thị trường không tin vào mức 0.5%, mà cho rằng BOJ có thể tiếp tục phải nới biên độ lãi suất trái phiếu lên mức cao hơn. Vào ngày 3/1/2023, Neikkei ra một báo cáo nhấn mạnh khả năng BOJ sẽ phải nâng dự báo lạm phát cho năm 2024, một động thái được xem như thoái khỏi chính sách tiền tệ siêu lỏng đã tiếp diễn trong vài thập kỉ qua. Thị trường đang price in khả năng exit này và quan sát chặt chẽ quan điểm của chính phủ hoặc của central bank này về lạm phát. Bất chấp BOJ đặt trần 0.5% cho lợi suất trái phiếu 10 năm, thị trường liên tục bán mạnh tại mức này, và BOJ buộc phải liên tục can thiệp trực tiếp và trở thành người mua duy nhất trên thị trường trái phiếu. Tại một số kì hạn, BOJ vốn dĩ nắm giữ đến hơn một nửa lượng trái phiếu. Việc BOJ liên tục mua vào quen thuộc đến mức thị trường ngạc nhiên vì ngày 5/1/2023 là ngày đầu tiên trong vòng một tuần ngân hàng trung ương này không mua trái phiếu. Ngay lập tức sau đó, ngày 6/1/2023, yield lại chạm trần, và BOJ công bố unscheduled operation mua vào JPY300bn trái phiếu 5-10yr.

Vào giữa tháng 1/2023, thị trường tiếp tục bán mạnh trái phiếu, đẩy lợi suất lên cao hơn khỏi mức trần. Đồng JPY tiếp tục mạnh lên, và cặp USDJPY rớt về mức 127. Lợi suất vượt cao hơn mức trần trong vài ngày khiến BOJ buộc phải can thiệp, chủ yếu target mạnh nhất vào khúc giữa của đường cong lợi suất (ie. 3-10 yr). Ngày 16/1/2023, BOJ mua tổng cộng JPY1tn cho 3-5-10yr.

Ngày 18/1/2023, BOJ có cuộc họp cuối cùng trước khi ông Thống đốc sẽ hết nhiệm kì. Theo đó, BOJ sẽ tiếp tục chính sách tiền tệ siêu lỏng. Đồng JPY yếu nhẹ về mức 130.

Ngày 19/1/2023, CPI YoY tháng Mười hai tại Nhật tăng lên mức 4.0%, cao nhất từ một thiên thu, còn core CPI YoY tăng lên 3.1% cao hơn mức thị trường dự kiến là 2.9%, và chỉ số Manufacturing PMI cho tháng Một cũng thấp hơn dự kiến, thể hiện công nghiệp nước này chớm vào giai đoạn co hẹp.

https://www.ft.com/content/eb7fae97-18dd-4026-b4b7-35060a5b1f7b

https://www.ft.com/content/c0efa373-062e-4312-916a-b9e86196cae1

Trong suốt cuộc vật lộn này, BOJ đã phải bỏ ra vài chục nghìn tỉ JPY để mua trái phiếu. Con số chính thức của BOJ là khoảng gần JPY16tn trong tháng Một 2023, nhưng theo một số tính toán, con số thực tế có thể lên đến JPY25.4tn.

Những gì đang diễn ra tại Nhật cho thấy một ngân hàng trung ương đang chiến đấu chống lại lực lượng thị trường được thúc đẩy bởi yếu tố cơ bản: lạm phát gia tăng mạnh. Có lẽ nó sẽ có các tác động mạnh mà không rõ định lượng như thế nào tới dòng vốn tại khu vực châu Á. Một ước tính rằng dòng vốn carry trade có thể lên đến vài nghìn tỉ USD trong vài thập niên qua. Các yếu tố như độ biến động cao hơn, đồng JPY mạnh hơn và lãi suất JPY tăng đều gây tổn hại đến các carry trades sử dụng đồng JPY và có lẽ một số traders sẽ bắt đầu cảm thấy bất an, đặc biệt nếu BOJ đang cố gắng smoothly dịch chuyển tới việc thoát khỏi chính sách tiền tệ siêu lỏng đã diễn ra vài thập kỉ. Một điều đã xảy ra là JPY carry trades đã bắt đầu bị unwound: các ngân hàng, và các quỹ trái phiếu hay các công ty bảo hiểm Nhật bản đã bắt đầu bán ròng các tài sản thu nhập cố định tại nước ngoài (xem chart).

******

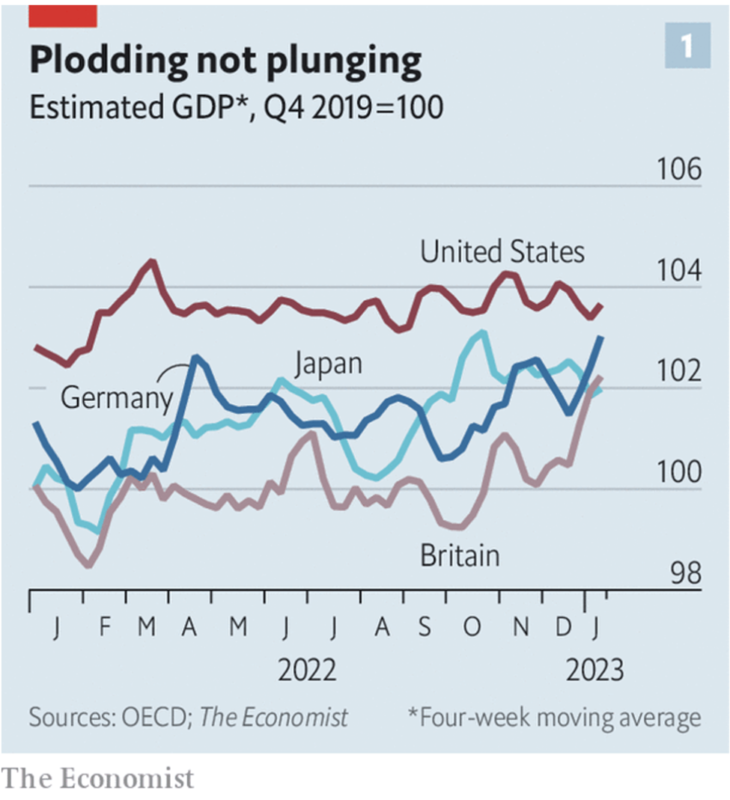

Trong khi đó, tình hình chuyển biến tích cực hơn tại phương Tây. Lạm phát CPI YoY tại Mỹ cho tháng Mười hai giảm xuống còn 6.5%, từ mức 7.1% trong tháng Mười một. Core PCI cũng giảm xuống còn 5.7% so với mức 6.0% trong tháng Mười một. Các thông số khác cho thấy cả hai thị trường đều mạnh hơn so với trước đây dự kiến. Chỉ số tâm lý người tiêu dùng của UMich cho tháng Một 2023 lên 64.6, cao hơn nhiều so với dự đoán ở mức khoảng 60. Thanh khoản trên thị trường Mỹ đã hầu như trở lại mức trước siết chặt tiền tệ.

Trước khi bị bịt miệng trước cuộc họp tháng Hai, các thành viên của Fed tranh thủ phát biểu với giọng điệu tương đối dovish. Fed Vice Chair Brainard nói rằng lãi suất chính sách đã ở mức restrictive, còn Philadelphia Fed President Harker (voter) thì cho rằng không cần phải siết chặt quá tay.

Giá năng lượng tại khu vực châu Âu rơi thẳng đứng, về quanh mức trước khi cuộc chiến Nga-Ukraine bắt đầu, một phần là vì một mùa đông ấm bất thường tại châu lục này. Các ZEW Economic Sentiment surveys tại châu Âu cho thấy tâm lí tích cực đầu tiên trong vòng hơn một năm qua. Một số giọng điệu tại ECB bắt đầu chuẩn bị cho việc tăng lãi suất ở mức độ thấp hơn, dù vẫn nhằm mục tiêu “restrictive.”

Do tốc độ tăng lãi suất tại Mỹ đã vào giai đoạn cuối, đồng USD yếu đi nhanh chóng và USDX chỉ còn về mức 102, so với mức đỉnh trước đây khoảng 115. Lợi suất trái phiếu 10yr của nước này giảm xuống còn khoảng 3.4%.

******

Chính sách mở cửa tại Trung Quốc có vẻ không tạo ra một diễn biến đặc biệt xấu nào. Ngoài việc số người chết do COVID-19 được chính phủ nước này giấu nhẹm (con số được nhiều nhà quan sát trước đây cho rằng có thể lên tới hàng triệu người), có vẻ tình hình trong vòng kiểm soát. Con số của chính phủ Trung Quốc là khoảng 50000 người chết liên quan đến COVID-19. Ngoài các bệnh viện hay các nhà mai táng chật ních khách hàng, không thấy một xoay chiều chính sách nào xảy ra.

Chính phủ nước này cam kết sẽ theo đuổi các chính sách kích thích kinh tế. Hiện tại nước này đã nới lỏng chính sách đối với khu vực bất động sản. Điều này tương tự những gì đã diễn ra tại Việt Nam trong giai đoạn 2011-2013. Trong giai đoạn đầu, bất động sản tại Việt Nam bị dán nhãn là không khuyến khích. Sau đó, khi hệ thống ngân hàng của Việt Nam tí nữa thì tèo, đầu tư vào lĩnh vực bất động sản lại được khuyến khích.

******

Khi tình hình ổn định, và đặc biệt với một elephant in the room là Trung Quốc chuẩn bị có các chính sách kích thích kinh tế, thị trường quay trở lại risk-on trades. Bên cạnh một tài sản an toàn là trái phiếu tăng, giá các tài sản rủi ro tăng. Thị trường cổ phiếu đầu năm 2023 khác hẳn đầu năm 2022, âm tằng tằng. Trong lớp tài sản này, cổ phiếu có duration cao hơn tăng mạnh hơn: YTD NASDAQ tăng 8.3%, còn S&P500 tăng 4.6% và DJIA chỉ tăng 1.8%. Một số loại hàng hóa bắt đầu gia tăng trở lại, trong đó có đồng. Bất chấp thị trường nhà đất tại Mỹ và một số nước khác đang lạnh lẽo, giá đồng tăng lên nhờ yếu tố Trung Quốc. Giá dầu WTI cũng tăng lên từ mức thấp khoảng $74/bbl lên mức $81/bbl vào cuối tháng Một năm 2023. Khi risk appetite trở lại, những shitty asset như BTC cũng âm phì phì, đồng tiền này tăng từ dưới $17k lên mức khoảng $23k.

Chúng tôi quay trở lại với các risk-on trades.

– China reopen (copper increases, oil tăng) -> match với ideas về risk on. -> Rủi ro lạm phát.

(1). Được nhắc đến đâu đó trong Margin of Safety, Seth Klarman, 1991.

(2). Tò mò nhất có lẽ là mức lợi suất của Renaissance’s Medallion fund. Quỹ này không báo cáo lợi suất vì nó đóng cửa đối với các nhà đầu tư bên ngoài. Xem thêm The Man Who Solved the Market, Gregory Zuckerman, 2019. (3). Rủi ro lớn nhất cho các chiến lược này là độ biến động có thể tiếp tục gia tăng, đồng thời thanh khoản trên thị trường tiếp tục bị khô hạn. Khi các quỹ sử dụng các chiến lược tương tự như LTCM cùng tham gia vào các trades này, và đặc biệt là khi thị trường phát hiện ra các vị thế của LTCM, hiện tượng fireflies (xuất hiện bởi a collection of agents whose activities become synchronized in advance of a fat-tailed event) đã dẫn đến sự phá sản của quỹ này. Về cơ bản, khi các quỹ này short volatility, rủi ro cho họ là volatility tiếp tục gia tăng. Xem thêm When Genius Failed: The Rise and Fall of Long-Term Capital Management, Roger Lowenstein, 2000, và The Second Legdown, Hari P. Krishnan, 2017.